注:本文系天堂硅谷医疗健康事业部原创作品,作者为该事业部合伙人许宾

药物经济学是经济学原理与方法在药品领域内的具体运用。当前,国内医疗、医保体系面临的情况,与药物经济学诞生背景下美国公共医疗费用高速增长的背景有所类似。药物经济学日益成为我国药改政策、医保政策、医保价格谈判的重要指引和理论基础之一,也对当前国内“健康中国”大背景下,医药、医械投资逻辑和策略提供了视角和切入点。在医改深化和鼓励创新驱动的主基调下,更具临床价值优势、经济性、可及性,或满足重大临床需求的产品,将具备更大投资价值。

药物经济学为优化医疗资源配置提供量化指引,兼顾社会价值

美国、日本等发达经济体,在经济高速发展、居民生活水平和消费水平急剧提高的早期,都曾面临公共医疗费用迅速增长,造成社会保障体系不堪重负的问题。药物经济学(Pharmacoeconomics)起源于20世纪70年代的美国,1979年美国国会责成技术评定局对公共医疗费用进行成本效用分析,80、90年代陆续形成其理论和交叉学科体系。

目前,中华医学会已开始每年发布基于中国医疗医药环境的《中国药物经济学评价指南》,为国内政企开展药物经济学分析提供了较为细致的方法学框架。2017年开始的国家医保谈判中,相关部门均组织专家开展药物经济学评估。

一方面,药物经济学分析的是体现差异性的成本-效用问题,通过建立模型分析治疗方案如何以最低成本降低发病率、延长生存期、治愈更多病人、缓解症状、改善生活质量等,最终实现医疗资源的优化配置。这往往通过技术进步的新药创制、改善工艺降低成本,政策引导的优化治疗、用药方案等实现。

另一方面,并非价格越低的药物经济性越好,也并非社会性越好的药物越具投资价值。作为量化投资价值基础的市场需求是量、价的平衡。对于缺乏治疗方案、致死率高、生活质量影响大的大病重症,创新高价药物可能是孤儿药,也可能副作用更小、病人依从性更好、对其他社会资源和社会时间的耗用更少,而具备更大的临床价值和社会价值。

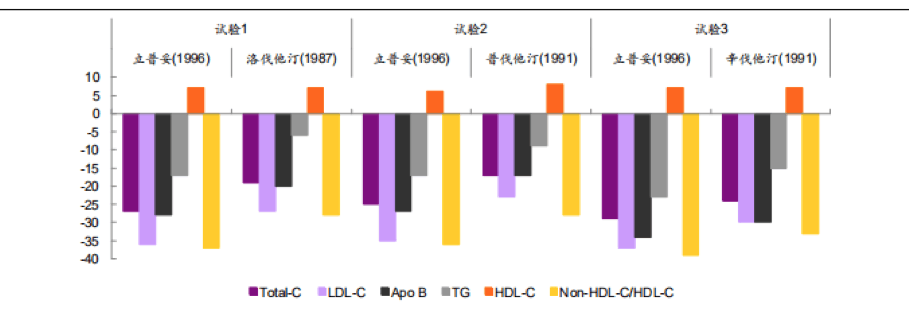

立普妥(阿托伐他汀)1996年获批上市时,在头对头对比实验中疗效击败传统的洛伐他汀、普伐他汀、幸伐他汀等传统他汀类药物,成为全球首个销售额突破百亿美元的药品。2011年专利到期后大量仿制药上市,国内“4+7”集采后更因其竞争高、合成成本低而降价超过78%,原研药销售额虽大幅下滑,但在降血脂用药保障领域的决定性地位反而更显稳固。从投资角度而言,则可能是具备针对性临床价值,在集采之下市场总量、占比不降反升的依折麦布、匹伐他汀等价值更高。

数据来源:Drugs@FDA,光大证券研究所

数据来源:艾美达研究

各项药改政策集中体现药物经济学方法论

我国医药领域进入接轨国际标准、鼓励技术创新的新常态后,从各项核心政策的制定、实施和导向分析,都不约而同的体现出药物经济学方法论。从而指导医保谈判,引导医疗机构的用药行为。这也使得,不论大中型药企还是投资机构,也都必须开始以药物经济学方法论,映证对项目、品种、市场份额、市场规模的评估,调整BD策略和投资策略。

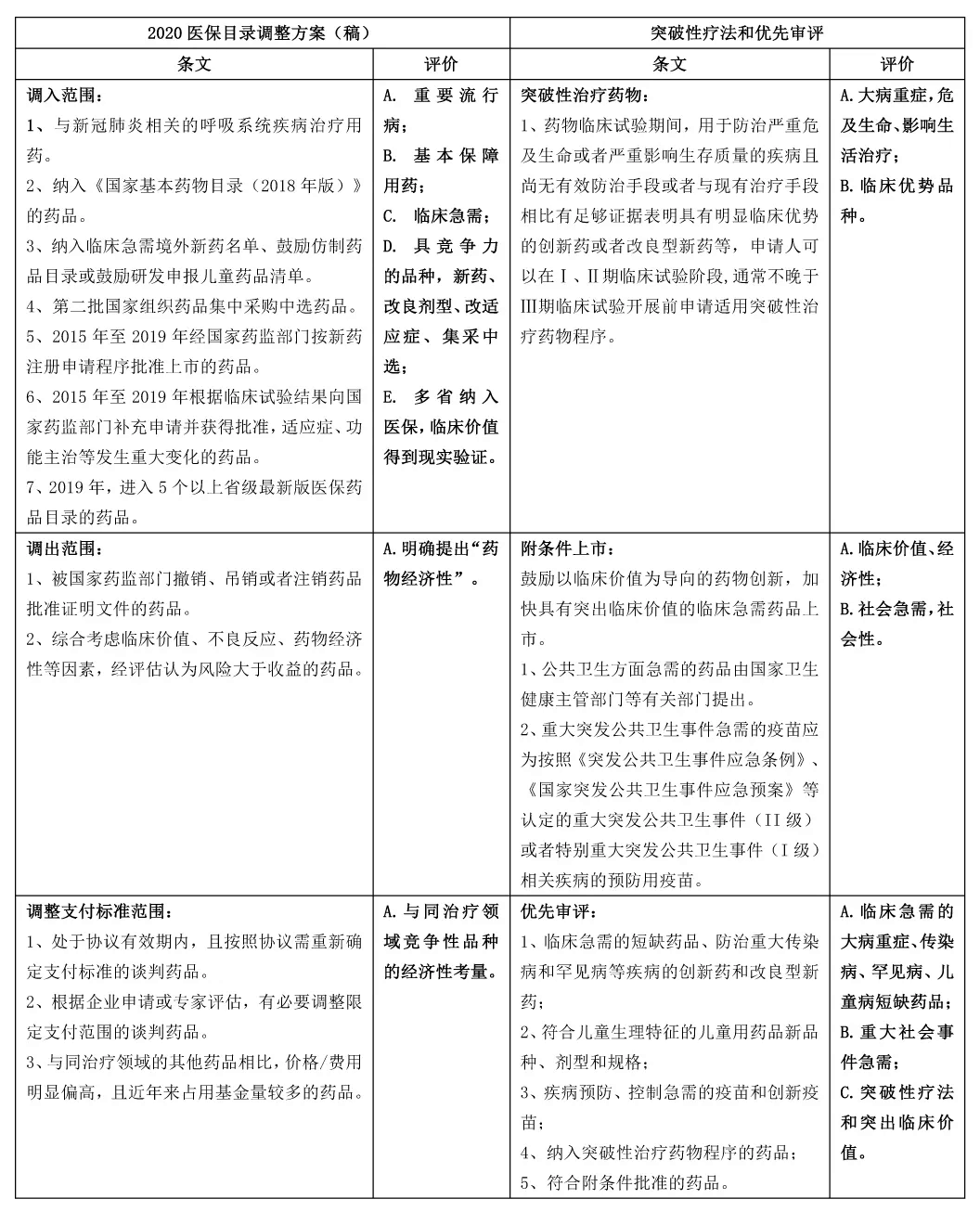

新医保目录和优先审评政策导向

除新医保目录调整和优先审评认定外,集采、DRG付费试点等其他政策,也都体现了对药品临床价值优势、经济型、可及性、社会性等方面一以贯之的引导支持方向。

2020年1月第二批全国集采落地公布,共有32个产品采购成功,100个品规中选;参选企业122家,拟中选企业77家。中选价平均降幅53%,最高降幅93%。虽然基本符合市场预期,如此巨大的降价幅度,仍对医药产业格局产生重大影响。降幅较小的药物,多为康柏西普、西达本胺等较少替代治疗方案的刚需用药;降幅较大的则多为替代性药品、临床优势不明显的品种。其中量价互换后,也产生出如正大天晴和信立泰德奥美沙坦酯、天士力的他达拉非等受益品种。验证了新常态下药企、品种发生重大洗牌,但存在结构性投资机会。8月20日开标的第三批全国集采,集采规模大、涉及大品种多,中选企业为1-2家的品种采购周期原则上为1年,进一步加强对药品临床价值、经济性的头对头量化PK。

DRGs(Diagnosis Related Groups),疾病诊断相关分类,是目前世界上公认比较先进的支付方式之一,经过国内多年试点,即将全面推开。更是以对临床需求、治疗手段成本的精细分类和管理,加强对医疗资源、医疗费用支出的优化配置。

同时我们也看到,目前国家医改药改各项政策,体现出了前所未有的一致性和导向、逻辑关联性。如新医保目录的调准原则,将基药目录调整、临床急需的政策鼓励药品、集采中选药品等考虑在内。各政策间相互联动、互补,背后以鼓励创新、药物经济学方法论串联,对行业投资策略起到非常明确的指导作用。

药物经济学方法论下,部分投资机会

1、临床价值创新药物

创新生物医药的投资,是当前国内医疗健康投资的主基调之一。国家药监局加入ICH与国际接轨后,MAH、药政审批新政、优先审评、资本市场配套等各项政策条件,乃至一致性评价、两票制的倒逼,都让创新驱动的创新药/械、仿创药/械进入投资窗口期。

但同时也要看到,创新药投资的热潮也造成一定程度的乱象,很多所谓的Best-in-class、First-in-class创新药研发管线,其实从机理和临床价值上,只是单纯的Me-too / Me-better产品。在药物经济学方法论下,要获得A.更高效的新药审评上市;B.更高的产品定价;C.高产品定价下的市场份额壁垒,需要回归临床价值创新、提升,而非简单的药政体系认定创新品种。甚至某些在科学性上的真正创新品种,从临床价值上仍然不具备优势和竞争力。

创新药的投资价值,仍是以临床价值获取定价话语权、临床定位、市场份额,以创新技术壁垒形成临床价值的中长期护城河。这才能最终转化为商业价值和投资价值。

以PD-1/PD-L1为例,由于肿瘤患者支付意愿强、用药费用高、政策鼓励,免疫疗法存在治愈肿瘤的潜力,导致国内相关研发管线的扎堆申报。据2019年底的不完全统计,国内PD-1/PD-L1领域已上市产品形成了君实、信达、恒瑞、百济和BMS、默沙东六家的竞争格局;同时在CDE注册临床试验的超过30个品种管线;预计处于临床前和后续拟跟进研发的项目近百个。2020年信迪利PD-1单抗进入医保,一年治疗费用从9.6万降到2.9万;短期内国内PD-1/PD-L1市场仍将收益于量价互换,但考虑赛道拥挤情况,未来竞争格局仍有所堪舆。后续跟进、没有独特竞争优势的相关研发管线企业,投资价值极低。虽然PD-1/PD-L1相对传统肿瘤治疗药物具备较大的临床价值,前期上市的留个品种全部通过优先审评程序上市。但其毕竟已是国际上较为成熟的品种,在扎堆研发、扎堆申报的情况下,即使有的研发管线通过改结构、修饰包装为创新药,其临床商业价值仍受到挑战。

国内PD-1药物审批情况

资料来源:CDE,兴业证券研究所

2、按科室和适应症的复合管线梯度、技术平台

2018年首次“4+7”集采下,被外界关注的重大事件之一,是正大天晴的“重磅炸弹”乙肝药物品种恩替卡韦分散片(润众)虽集采中标,但0.5mg品规每片价格从10.55元降到仅0.62元。恩替卡韦作为抗乙肝一线药物,虽然原研药上市已15年,国内超100家药企开展了注册申报,获批上市的也已有十数家,但至2018年正大天晴润众产品的销售收入仍达到32亿元,且领先通过一致性评价。产业界、投资界曾纷纷表示不解。

而此后,市场也逐渐认知到,正大天晴正着力打造肝病领域的复合梯队管线,致力于成为国内肝病领域综合性治疗药物解决方案的提供者。正大天晴对恩替卡韦主动降价90%带量采购中选,扩大了在国内各医院肝病科室乃至大消化领域科室的市场份额,巩固了其肝病领域的领军地位。之后,其阿德福韦酯开展一致性评价申报,磷丙替诺福韦争取2020年上市。截至2020年,正大天晴在肝健康领域已拥有甘美、润众、名正、甘平、甘利欣等十余个上市品种;有4个药物报产、5个药物处于临床阶段、1个药物申报临床;Insight 数据库显示,乙肝1类新药TQ-A3334片已经进展到2期临床。这样的针对特定科室领域不同病灶、不同病征人群、不同临床诊断情况、不同生活影响和消费级别情况的复合药物管线,除了战略竞争意图外,也对临床需求和用药的经济性、可及性进行了实质上的精细划分,复合DRGs付费和药物经济学方法论,具备长久的生命力和竞争优势。

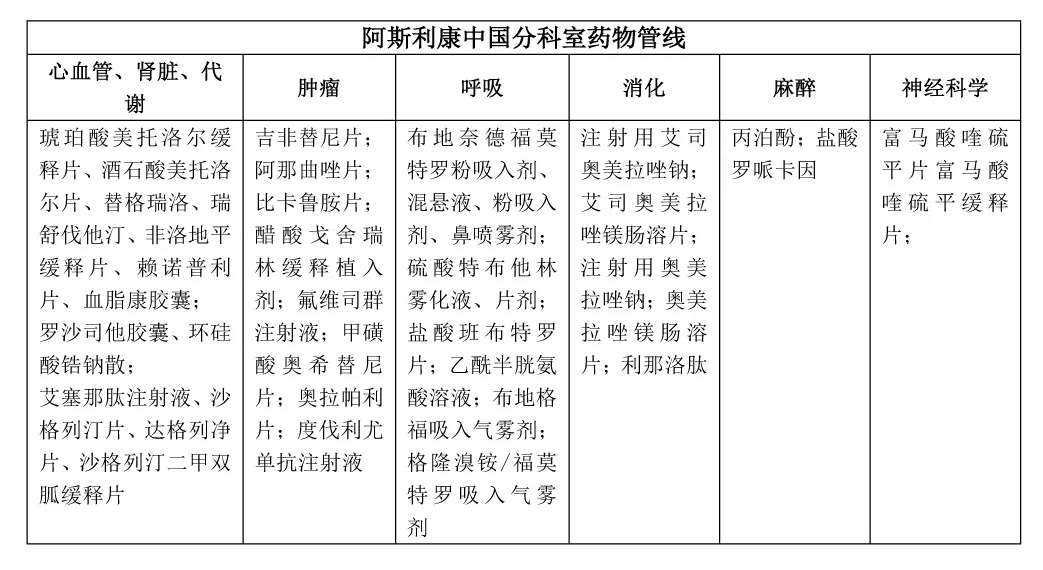

目前国内药物市场领军企业阿斯利康中国的科室管线布局,更明显的佐证了这一点。阿斯利康在肿瘤、呼吸、心血管等优势疾病领域均确立了紧贴临床需求的产品核心,和针对不同临床需求的头对头优质管线,这让阿斯利康有了2019年医保谈判达格列净“灵魂砍价”的底气。2019年中国区收入48.8亿美元,同比增长35%,成为中国市场业绩最好的外资药企。

3、围绕药物可及性和临床需求的DDS等剂型改进

对于分子结构、化合物成熟的较传统药物,DDS(Drug Discovery System)等给药方式、载体、剂型的改进,也提供提升临床价值、建立竞争壁垒的投资机会。目前被市场认可的剂型改进路线包括吸入、鼻喷、雾化、气雾等吸入给药方式;脂质体、脂肪乳等复杂剂型;透皮、纳米、多肽等其他结构和给药方式改进等等。

围绕临床需求的复杂剂型改进,事实上扩大了临床病患的药物可及性,扩大了临床需求场景和对应病患人群;同时其复杂架构和技术难度,也构建了较强的护城河。目前也具备较多的投资机会。

企业和投资机构对药物经济学的研究方兴未艾

截至目前,国内对药物经济学的研究,在对政府药政提供理论基础和方法论方面已经日益成熟。但作为比较边缘的交叉学科,药企、投资机构和其他医药产业链主体,进行药物经济学研究,对产品BD、研发策略和投资策略提供作证的尝试,才刚刚开始。

药物经济学为临床效益、效果、效用分析的模型基础和方法论,为临床价值评估、药品定价、市场空间评估、估值定价等提供了量化分析支持;但同时又兼具社会性效用的非量化部分。在当前形势下,如不能充分理解创新技术产品的实际临床需求、临床价值、临床优势,对创新驱动型企业投资将面临较大风险。