一、股权投资——资产配置的重要构成

所谓股权投资,是指向具有高成长性的非上市企业进行股权投资,并提供相应的投后管理和其他增值服务,以期通过IPO或者其他方式退出,实现资本增值的资本运作的过程。私募投资者的兴趣不在于拥有分红和经营被投资企业,而在于最后从企业退出并实现投资收益。

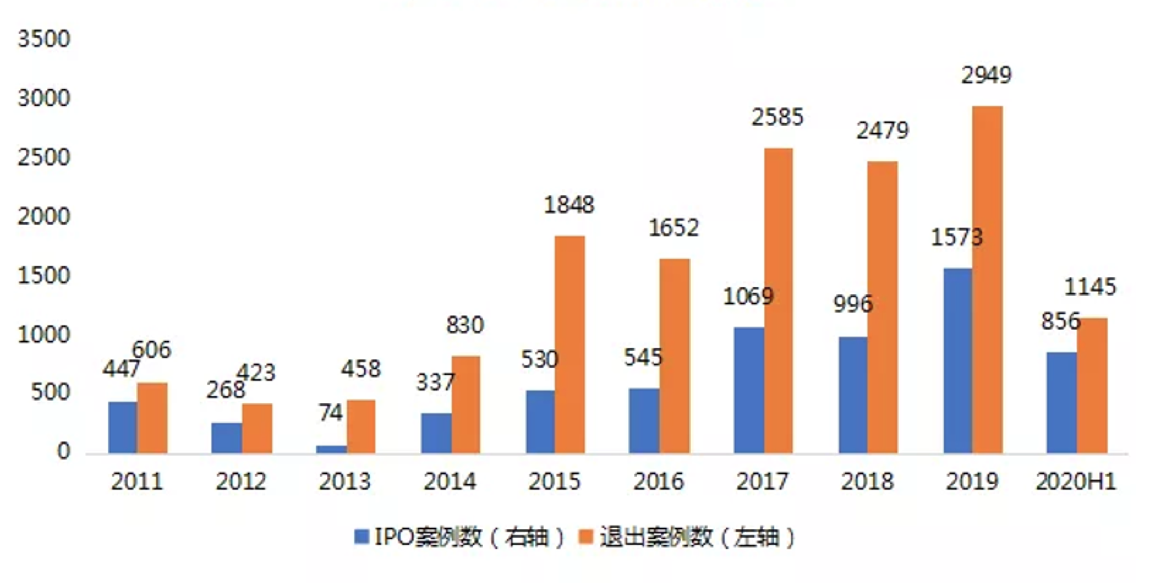

随着国内资本市场的加速改革,股权市场的退出环境相对较好,2020上半年股权市场共发生退出1145笔,其中被投企业IPO数量达到856笔,同比上升86.9%。科创板自开板以来已平稳运行超1年,截止目前科创板累计上市企业超过190家(数据来源:清科研究中心)。随着首批注册制企业在深交所大楼集体敲钟,创业板也已正式迈入注册制时代。注册制下实现更加包容的上市制度,门槛降低会产生上市公司质量不高的错觉,有利于缩短股权项目退出周期。

图1:2011-2020上半年股权市场的退出情况

数据来源:清科研究中心

好的财富管理就是做好资产配置,进行资产配置时,第一个是跨地域国别配置,第二个跨资产类别配置,第三个是以FOF的方式超配另类资产。这也就是“资产配置黄金三原则”。其中,作为另类资产的重要组成部分,股权类产品一直是专业投资者资产配置中的重要组成部分。

二、为什么资产配置当中要有股权?

股权投资作为一种重要的财富增长方式,在资产配置中扮演越来越重要的角色。随着我国经济快速发展,高净值人群的资产规模巨大,并且规模快速增长,投资需求更加强烈。公开市场投资回报率走低使得主流机构投资者把目光更多地投向非公开市场,增加对另类资产配置的比重,减少因为受低利率环境影响而收益下降的现金和固定收益类资产的比重。私募股权基金也就成为高净值人群的重要选择。未来,股权投资市场仍然具有巨大的增长潜力。

在资产配置中,私募股权基金是提高整体收益率的重要品种。区别于股票投资,私募股权并非投资于宽泛的金融市场,而是集中投资于某一特定公司或领域,以牺牲短期流动性为代价获得更高的投资回报。当前,在国家进行新老经济交替的档口,新兴企业如雨后春笋般出现,而股权投资能直接投资于这些新兴的、资本短缺的领域,以及那些拥有持续成长动力的细分行业,投资标的往往具有科技、产品、理念、人员等方面的优势,可以带来相对较高回报率。投资者就可以搭上这辆经济快车的顺风车,收获丰厚的利润。

我国私募股权基金行业经过30余年的发展,取得了显著的成绩,基金数量和规模均跃居世界前列。股权投资基金的发展得到了党中央国务院的高度重视,股权投资基金在支持科技创新,发展直接融资、助推产业升级等方面,正发挥着日益重要的基础性、战略性作用。

另外一方面,私募股权投资可以作为投资组合多元化策略的重要组成,因为股权产品与大多数资产种类都有着较低的相关性,如现金、银行存款、债券、对冲基金、权益、商品及房地产等资产。

三、股权投资的收益与风险

私募股权基金是指从事非上市企业股权投资的基金,简称“PE基金”,投资门槛100万元,平均运行周期在5-7年,行业平均收益率是年化复利15%-20%。其通常以风险投资活跃在新兴行业中,所投公司如果能够成功上市,投资机构将获得数十倍甚至百倍的收益。2000年,日本软银投资阿里巴巴,15年3440倍的投资回报注定使其成为历史上最伟大的投资之一(数据来源:腾讯财经)。

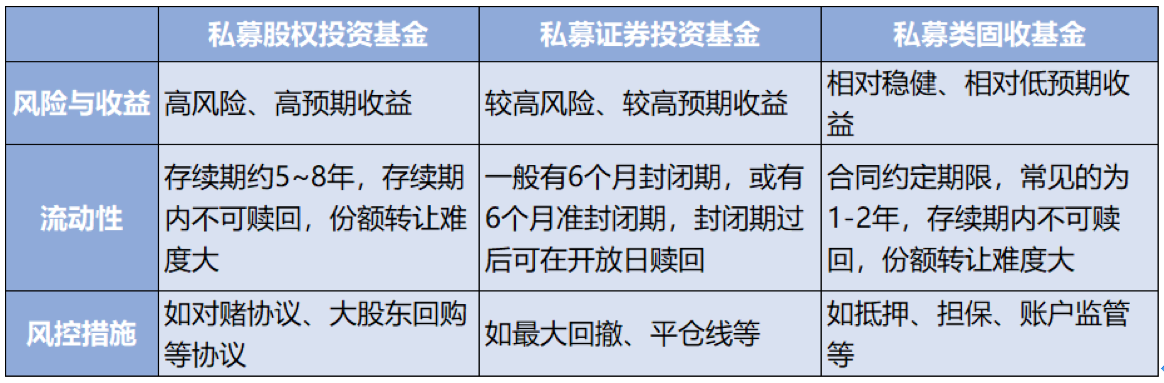

私募股权投资已经成为高净值人士的标配,不过需要注意的是,投资一家企业并等待其发展壮大,绝不是件概率很高事情。获取收益的大小也和投资企业时进入和退出的时点相关,并非每次顺利的退出都能带来数倍甚至数十倍的收益,因而私募股权投资并不是一种低风险投资,相反,它是一种高风险高收益的投资品种,与证券投资产品、类固收产品有着明显的差异。从分散风险的角度来看,股权投资占比过高则意味着较大的风险。

图2:三类产品风险与收益对比

数据来源:搜狐财经

股权投资基金有哪些类型风险?

(一)政策风险

政策风险是国家宏观政策(如货币政策、财政政策、行业政策、地区发展等)发生变化,导致市场价格波动而产生风险。这是任何的投资项目都无法回避的系统风险,因为如利率调整的宏观政策变化对体系内的每个企业都有影响,只是不同行业受影响的程度不同。

(二)投资项目风险

即被投资企业经营不善、同业竞争、经济周期等原因的影响出现业绩下滑、停工、破产等不利情况,从而影响投资通过上市、股权转让、管理层回购等方式完成投资资金的退出,导致投资没有收益甚至出现本金损失的情况。

(三)投资者抗风险能力较低

很多投资者之所以参与私募股权基金投资,都是看重了私募基金的高收益,但高收益的背后也对应着高风险,很多投资者并没有相应的抗风险能力,所以投资需重点关注此类私募股权基金风险。

(四)杠杆收购中负债比率过高

在私募股权投资过程中,基金通常要采用杠杆融资的方式来获取收购股权的所需资金。所谓杠杆收购,是指收购方(基金)在投入少量资金(一般是收购所需资金的10%)之后,以被收购方的资产和财务作抵押进行信贷融资,从而筹得收购所需的资金,对收购目标进行收购、重组。在收购成功后,利用被收购公司的利润和现金流清偿负债。基金获得高收益的前提之一,在于能够以较低的成本获得较高比例的杠杆融资。

(五)信息不透明

由于私募股权基金没有严格的信息披露要求,因此信息不透明是最大的私募股权基金风险,凡是涉及投资运作及管理的过程,例如投资方案、资金转移及项目跟踪管理等过程,都存在信息披露不充分的很大可能。

四、普通投资者参与股权投资的注意点

· 根据自己的风险承受能力,量力而为

由于股权投资高风险、高回报的特性,所以理性的投资策略是将股权投资作为投资配置的一部分,而不应该将全部的资金都集中于股权投资,或者股权投资占比过高超出自身风险承受能力。

· 考虑股权投资的期限,避免期限错配

股权投资的期限很长,有些甚至长达10年。个人投资者必须了解所参与股权投资的投资期限,所投入的资金需与之相匹配。否则,用短期的资金去参与中长期的股权投资,必然会出现流动性的问题。

· 自有资金投入的原则

股权投资期限长,风险高的特点决定了普通的个人投资者应该坚持以自有资金参与的原则。若采取融资投资,虽然会产生收益的杠杆效应,但是也同样会导致风险的叠加。作为普通的投资者,在自己可以承受的限度内参与股权投资,应该是最佳的选择。

(转载自:财经优选智库)